「恐怖指数」の上昇に応じたリスクパリティ売りに要注意

米国市場では17日、多くの機関投資家が運用指標とするS&P500種指数が、3月末に付けた最高値から4.4%下落して50日移動平均線を割り込みました。今月発表された3月の雇用統計、CPI(消費者物価指数)、小売売上高など注目指標が予想より上振れ、パウエルFRB(米連邦準備制度理事会)議長は16日に「(物価上昇率が2%に戻る確信を得るには)予想以上に時間がかかりそうだ」と発言しました。

市場の利下げ先送り観測が一段と強まり、長期金利(10年国債利回り)は一時4.6%台に上昇。株式バリュエーションの悪化が意識される一方、中東情勢の緊張も投資家のリスク回避姿勢を強めました。

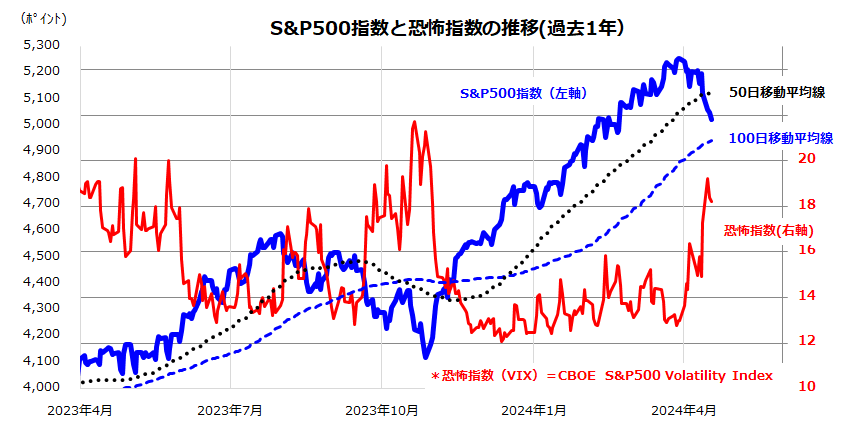

図表1が示す通り、株式市場で投資家心理が悪化すると上昇する「恐怖指数」(VIX=CBOE Volatility Index:株価予想変動率)は15日、3月末の13.0から19.2に上昇しました。

恐怖指数に象徴される予想変動率を投資判断に使用するCTA(商品投資顧問=先物取引を多用するトレンドフォロー型ヘッジファンド)や一部の機関投資家は、保有資産のリスクを予想変動率で測りアセットアロケーション(資産配分)を変化させる「リスクパリティ戦略」を採用しています。

恐怖指数の上昇は予想変動率上昇を意味するため、こうしたファンドは株式リスクが高まったと判断して調整局面でも(順張り的に)株式売りを進め、株価に下押し圧力をかけます。実際、日経平均株価は前週から大幅に急落しました。

リスクパリティ戦略に応じた海外投資家による先物売り先行が影響したとみられます。当面は、米国市場の恐怖指数が危険水域とされる20を上回って上昇するか否かが焦点となりそうです。

<図表1>「恐怖指数」が上昇してS&P500は50日移動平均線を割り込んだ

中東情勢はリスク要因だが世界経済見通しは上方修正

前週から米国市場の恐怖指数を一段と押し上げたのが中東情勢の緊迫化です。4月1日にイスラエルがシリアのイラン大使館を空爆しイラン軍高官を多数殺害したことで、イランの最高指導者ハメネイ師は「(イスラエルは)間違いを犯した。罰せられなければならない」と述べ報復を示唆していました。

イランは欧米による経済制裁の影響で高インフレ・高失業が続いており、国内の不満を抑えるためイスラエルに対する軍事的報復に踏み切らざるを得なかったとみられます。

米国政府はこうした動きを察知。バイデン大統領は12日、イランに対して自制を促しましたが、13日にイランはイスラエル領土に向け300発に及ぶミサイルとドローン(無人機)を発射しました。ただ、攻撃を事前に通告していたため、イスラエル軍と米国軍がほとんどを迎撃しイスラエル側に犠牲者は出ませんでした。

市場は、イスラエルがイランに対して再報復に出ると中東地域における軍事紛争が拡大し、原油供給路であるホルムズ海峡に影響が及び原油相場やガソリン価格が一段と上昇していくことを警戒しています。

<図表2:IMFは世界と米国の成長率見通しを上方修正した>

こうした中、IMF(国際通貨基金)は16日、最新の世界経済見通し(World Economic Outlook)を発表(図表2)。中東の地政学リスクを警戒しながらも、2024年の世界の実質経済成長率を前回(1月)見通しの+3.1%から+3.2%に上方修正しました。特に米国については、前回見通し(+2.1%)から+2.7%と大幅に上昇修正しました。

先進国での「米国経済の一人勝ち」が鮮明です。新興国ではインドの高成長が目立ちます。IMFは、世界経済が景気後退に陥らずにインフレが収束に向かう「ソフトランディング」の可能性が高いとの見方を今回の見通しでも維持。IMFの経済見通しは市場の関心を集め注目されています。

S&P500の想定レンジは中期的に切り上がっていくと予想

今週は15日に発表された3月の米・小売売上高が市場予想よりも強かったことで利下げ観測が一段と後退して長期金利が上昇。中東情勢への警戒も重しとなり、株式のバリュエーションを切り下げる結果となりました。

特に、S&P500は年初来の騰落率が3月末時点で+10.2%(年率換算で+40.8%)と上昇ピッチが速かったため、リスク要因の顕在化で株式の売り圧力が膨らむタイミングだったとも言えます。

4月に入って発表された3月・雇用統計と小売売上高が示した労働市場と個人消費の堅調は、米国経済の底堅さを確認し、米国市場に「FRB(米連邦準備制度理事会)は利下げを急がない」との見方を刷り込む動きとなりました。

換言すると、インフレ(物価上昇率)の落ち着きを金融当局が見極めるまで「Higher for Longer」と呼ばれる「政策金利は当面据え置き」を市場に織り込ませつつあります。

図表3は、米国株式動向を象徴するS&P500の中期的な想定レンジを、ファンダメンタルズとバリュエーションの積、つまり株価指数ベースの予想EPS(1株当たりの利益)と予想PER(株価収益率)の掛け算で試算したものです。4月17日のS&P500は5022(終値)であり、2024年ベースの予想PERは20.8倍となっています。

<図表3>米国株価の想定レンジは切り上がっていく見通し

(出所)Bloombergより楽天証券経済研究所作成

S&P500の2024年予想EPS(市場予想平均)は241.55と前年比9.1%増益で過去最高益更新が見込まれています。予想PERを23倍から19倍と仮定すると、想定レンジとして上値余地が5,556で下値余地を4,590と試算できます。

そして、本年後半になると12.8%増益が見込まれている来年(2025年)の予想EPS(272.47)を視野に入れ、2025年後半になると8.4%増益が見込まれる2026年の予想EPS(295.41)を視野に入れるでしょう。

つまり、来年のS&P500の想定レンジは上値余地6,267で下値余地5,177となり、再来年の想定レンジは上値余地6,794で下値余地5,613となります。予想PER(バリュエーション)はその時々の債券金利変動やリスクセンチメント(リスク許容度)の変化により上下します。

一般的に長期金利が上昇したりリスクセンチメントが悪化すると予想PERは低下しやすく、長期金利が低下したりリスクセンチメントが改善(株式に対する選好が向上)すると予想PERは上昇しやすくなります。

一方で、予想EPSは米国経済の動向次第で増減することもあります。今後数年は、生成AI(人工知能)を中心とする新・産業革命(イノベーション)の進展で多様な産業界で生産性や収益化が高まると期待されます。

図表3で示す通り、中期的な視野に立てば、S&P500が想定レンジを切り上げていく趨勢(すうせい)をメインシナリオと考えています。

最近のように長期金利上昇、地政学リスク、恐怖指数の上昇に伴う需給悪化が一時的に予想PERを低下させて株価が下落する局面では、中長期の利益成長を見込んだ上での押し目買いや積み増し買い(つみたて投資)の継続が資産形成に寄与すると考えています。

▼著者おすすめのバックナンバー

2024年4月12日:S&P500に暗雲が迫る?株価下落にどう対応するか(香川睦)

2024年4月5日:外貨に対し円は全面安?内外株式の長期リターンを検証(香川睦)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。