※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「株式市場が恐れる米国の「金融政策失敗シナリオ」とその兆候」

市場が想定する「米利下げ転換→景気回復シナリオ」に微かな揺らぎ

米国株価がこのところ調整色を強めています。4月1日に39,566.85ドルだったダウ工業株30種平均は15日までの半月で1,831.74ドル下げ、下落率は4.6%に達しました。景気堅調、インフレ長期化を示す指標が相次ぎ、市場の利下げ期待が後退したことがその背景にあると言われています。

6月利下げの可能性が低いことは筆者も繰り返し述べてきたことであり、市場が過剰な利下げ期待を修正すること自体に違和感はありません。しかし、最近では「次は利下げではなく、利上げになるのではないか」といった声が一部に聞かれるなど、年内利下げというシナリオそのものに狂いが生じていないか、気になる状況となっています。

市場はこれまで、(1)利上げ→(2)景気悪化・インフレ鎮静化→(3)利下げ転換→(4)景気回復というサイクルの、(3)から(4)の動きを先取りしようとしてきたわけですが、現実には(2)から(3)で足踏みしている状態です。これがもしインフレ再燃によって振り出しの(1)に戻るようなことになれば、市場は大幅な調整を余儀なくされることになります。

こうした株式市場が恐れる「金融政策失敗シナリオ」の兆候が表れていないか、マクロ経済変数を点検・分析するのがこのレポートの目的です。

結論から言うと、マネタリーベース、ISM(米サプライマネジメント協会)製造業景況感指数や各種物価指数にその兆候が伺われており、市場が前提とする「利下げ転換→景気回復」のシナリオに、微かな揺らぎが出始めているように思われます。

実はもう金融緩和に転じているマネー~拡大するマネタリーベース~

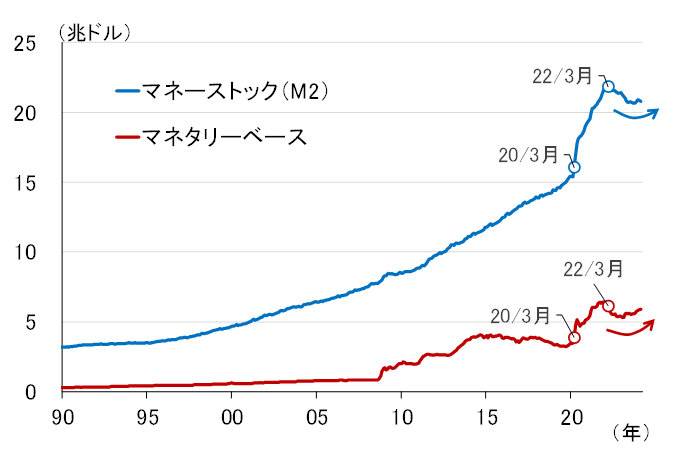

まず、米国のマネーから見ていきましょう。図表1は、中央銀行が供給する通貨であるマネタリーベース(日本銀行で言えば「発行銀行券」、「貨幣流通高」、「日銀当座預金」の合計)と、銀行などの金融部門から世の中に出回っている貨幣であるマネーストックを、1990年から見たものです。

<図表1 米国のマネタリーベースとマネーストック(M2)>

これを見てまず驚くのが、足元にかけてのマネタリーベースの動きです。新型コロナ禍で現金給付や金融緩和を背景に相当な勢いで増加したマネタリーベースは、FRB(米連邦準備制度理事会)が利上げを開始した2022年3月以降、減少傾向を続けていました。

しかし、金融引き締めが続いていると思いきや、実は2023年後半ごろからマネタリーベースは再び緩やかな増加に転じています。

FRBが利上げを停止したのが、2023年7月。2カ月後の9月からマネタリーベースの前年比はプラスとなり、2024年2月は10.8%まで伸びが拡大しました。政策金利は5.25~5.50%のままであるにもかかわらず、FRBが供給するマネーはすでに反転増加しており、それを受けて金融部門から世の中に出回っているマネー(マネーストック)も増加に転じつつあります。

崩れる「利上げ→金融タイト化→雇用悪化→景気後退」という過去のパターン

このように、マネーの観点から見るとすでに金融緩和に転じている可能性があるわけですが、そうなると「利上げ→金融環境のタイト化→雇用悪化→景気後退」という過去のパターンが成立しない可能性が、我々が想像する以上に高まっているのかもしれません。

米国で正式に景気循環日付を決めているのはNBER(全米経済研究所)ですが、そのホームページを見ると、景気後退を判定する際に雇用と所得を重視していることが明記されています。その下で、上記のパターンが生まれているわけですが、それは銀行貸出態度(シニア・ローン・オフィサー・サーベイ)と失業率の関係を見れば明らかです(図表2)。

図を見ると、金融環境がタイト化した後、しばらくして失業率が大幅に悪化し、そのタイミングで景気後退に陥っていることが見て取れます。

<図表2 米銀の貸出態度および失業率と景気後退>

しかし、今回の利上げ局面では、2023年半ばにかけて銀行貸出態度が大幅にタイト化したにもかかわらず失業率は大幅には悪化しておらず、そうこうしているうちに銀行貸出態度は2023年10月調査から緩和に転じています。

このまま銀行貸出態度が緩和していけば、「金融環境のタイト化→失業率の大幅上昇→景気後退」という過去のパターンとは全く違う絵が出来上がることになります。5月上旬に発表される4月のシニア・ローン・オフィサー・サーベイが注目されます。

製造業にはすでに景気拡大局面入りの兆候が~3年周期の景気循環~

生産面でも、景気拡大局面に向かう兆候が伺われています。ISMが4月1日に発表した3月の製造業景況感指数は50.3と、好不況の分かれ目である50を1年半ぶりに上回りましたが、これは決して単月のフレではありません(図表3)。

<図表3 ISM製造業景況感指数>

図表3をよく見ると、ISM製造業景況感指数はおよそ3年周期で循環していることが分かります。こうした循環は決して偶然できたものではなく、在庫循環と関連付けて考えるのが自然です。在庫循環とは一番短い周期の景気循環で、その周期は一般的に3年と言われています。

しかも、製造業景況感指数のこうした循環は、米国だけの現象ではありません。図には示していませんが、欧州や中国など各国の製造業景況感指数も、貿易を媒介として、同じような循環が見受けられます。こうした循環を前提に3月の立ち位置を考えると、3年という景気循環における拡大局面の入り口にいることが示唆されます。

ISM製造業景況感指数は生産者物価指数に影響を及ぼす

となれば、気になるのが物価への影響です。製造業の景況観が今後さらに改善していけば、その影響をダイレクトに受けるPPI(生産者物価指数)も上昇していくことになります。図表4は両者の動きを2010年から見たものですが、確かにISM製造業景況感指数の変動に少し遅れる形でPPIが変動していることが分かります。

<図表4 ISM製造業景況感指数と生産者物価指数>

統計的には、ISM製造業景況感指数に6、7カ月ほど遅れてPPIが変動しているという関係があるため、この関係を利用してPPIの先行きを推計したのが図中の点線になります。これによると、PPIの前年比は今年末に3%程度になる見込みです。

生産者物価(PPI)の上昇は消費者物価(CPI)の「財」に波及する

さらに、川中物価であるPPIの上昇は、川下物価であるCPI(消費者物価指数)に波及します。図表5にPPIとCPIの内訳である「財」の前年比を掲載しましたが、これを見ると両者がかなりリンクして変動していることか分かります。

<図表5 生産者物価指数と消費者物価指数>

この関係を利用して、図表4で示したPPIの推計値(図中の赤い点線)を前提にCPI「財」の先行きを推定したのが図表5の青い点線です。結果は一目瞭然。ISM製造業景況感指数の改善は、PPIの上振れを通じてCPI「財」の上昇につながり、今年末には前年比2%程度まで伸びを高める計算となります。

なお、「サービス」の価格については、今年2月7日のレポートでプラス幅がなかなか縮小し難いことを、PCEデフレーターの推計によって紹介しましたが、CPI「サービス」でも基本的に傾向は同じです。それに加えて、せっかくゼロ%近辺に落ち着いていた「財」の価格まで上振れるようなことになれば、FRBは利下げ転換どころではなくなる可能性があります。

というわけで、以上見てきた通り、マネタリーベースの拡大、ISM製造業景況感指数の循環的な改善は、生産者物価や消費者物価を上振れさせる兆候である可能性が高く、そうした動きが顕在化していけば、一部から聞かれる「次は利下げではなく、利上げになるのでは」との見方が現実味を帯びてくることになります。

引き続き各種マクロ経済変数を警戒しながらウオッチしていく必要がありそうです。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。