※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の株式市場 地政学リスクは株高期待を打ち消すのか?~強まる不透明感とムード急変への警戒~」

先週末4月12日(金)の日経平均株価は3万9,523円で取引を終えました。

前週末終値(3万8,992円)比で531円高だったほか、週足ベースでも3週ぶりに反発しており、単純な週末株価の終値比較では持ち直した格好になっています。

今週の相場についても、このまま堅調な展開に期待したいところではありますが、先週の日経平均の値動きや、週末にかけての米国株市場の動向などを細かくウォッチすると、強気と弱気の見方が錯綜している様子も感じられます。

では、「どんなところに注目すれば良いのか?」などについて考えて行きたいと思いますが、まずはいつものように、足元の状況から確認します。

先週の日経平均は「もみ合い」の中で「幻のSQ」が出現

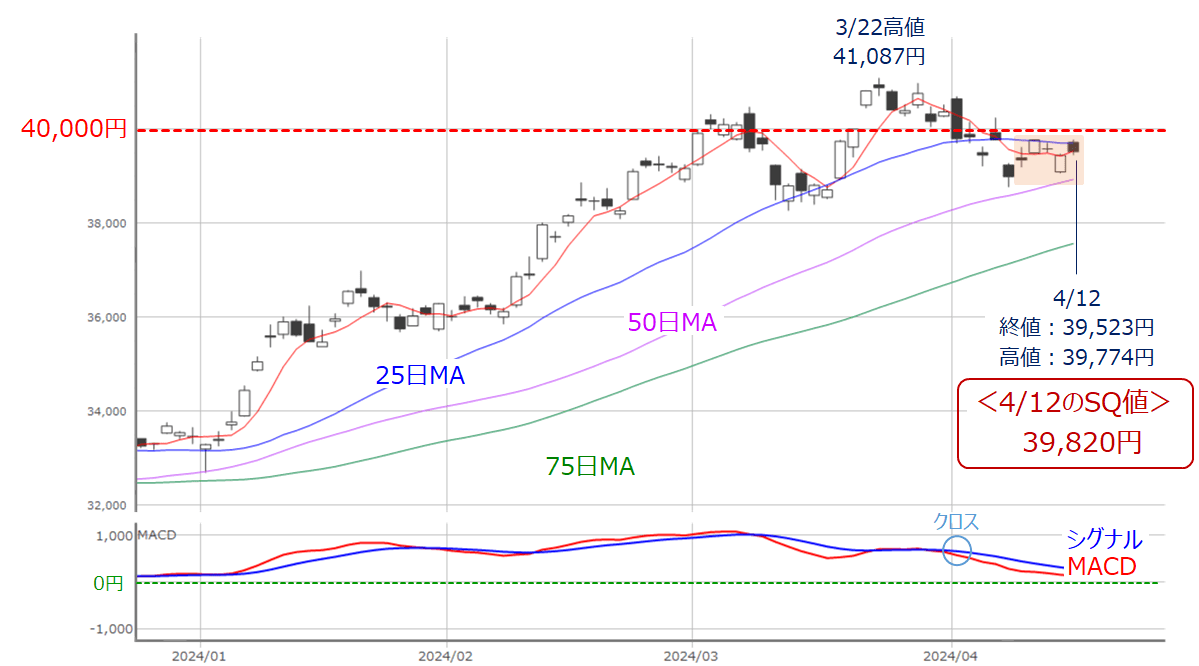

図1 日経平均(日足)とMACDの動き(2024年4月12日時点)

あらためて、先週の日経平均の値動きを振り返ると、上の図1を見ても分かるように、もみ合いの展開でした。

前週末(4月5日)の日経平均は、3万8,000円台まで下落しましたが、これを受けた先週は、さらなる下げ幅の拡大を回避して3万9,000円台を回復、そしてこの水準を維持できたことで、下値での買い意欲があったと考えられます。

その一方で、上値については、25日移動平均線が「抵抗(レジスタンス)」となっており、積極的に上を目指す動きも見られませんでした。しかも、25日移動平均線が下向きになりつつある中での抵抗であるため、チャート的にはあまり良い形状ではありません。なるべく早い段階で株価がこの25日移動平均線を上抜ける動きが欲しいところです。

いずれにしても、先週の日経平均は上下ともに「節目」が意識されたわけですが、先週の上値の重たさは、利益確定の売りや先高観の後退などのほか、様子見ムードが強かったことも影響した可能性があります。

例えば、先週の東証プライム市場の売買代金を追っていくと、4兆0,633億円(8日)、3兆9,596億円(9日)、3兆8,033億円(10日)、4兆1,293億円(11日)、4兆5,786億円(12日)となっていました。

日経平均が大きく上昇していた2月から3月にかけての売買代金は、5兆円や6兆円を超える日も珍しくなかったのですが、4月に入ってからは5兆円を超える日がまだ1日もなく、株価指数先物のオプション取引・ミニ先物取引のSQ日だった12日(金)でさえも超えられなかったことを踏まえると、3月までの上昇基調がひとまず一服し、現在は様子を見つつ、「次の展開」を探っている局面のようにも見えます。

ちなみに、12日(金)の高値(3万9,774円)は、SQ値(3万9,820円)に届いておらず、いわゆる「幻のSQ」と呼ばれる状況となりました。

一般的に、幻のSQが出現した翌週の相場は弱くなりがちと言われています。ただし、過去のデータから検証すると、巷で言われているほどの高い確率で相場が下落しているわけではないので、過度に警戒しなくても大丈夫そうです。

むしろ、幻のSQ出現で注意したいのは、出現後の結果(短期的な株価推移)ではなく、「相場環境が不安定な時に幻のSQが出現することが多い」という原因(中長期的な相場見通しの変化)の方になります。これまでの相場の基調が変化するかもしれない点については、注視しておく必要があります。

米国の景況感とインフレ、金融政策に対する思惑が株式市場を揺さぶる

これまで見てきたように、4月に入ってからの日経平均は高値トライの勢いが一服していますが、その背景には、前回のレポートでも指摘した需給的な売り(「期初の売り」)に押される場面があったことに加え、経済指標の結果とそれに対する金融政策の思惑で揺れ動いていた米国市場の影響が挙げられます。

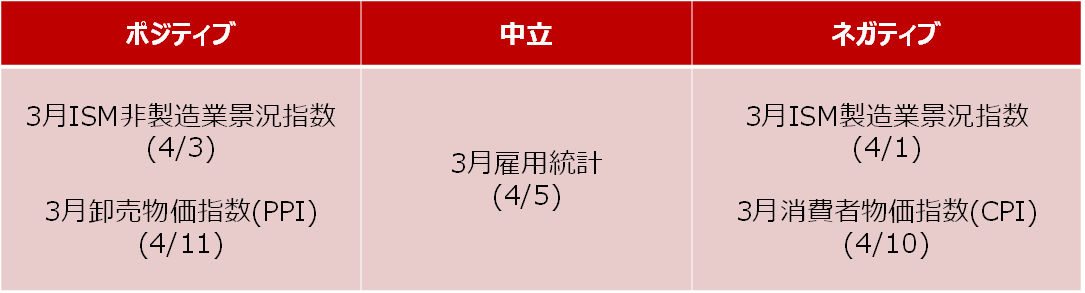

図2 4月発表の主な米経済指標と株式市場の反応 ※()内は公表日

上の図2は、4月に入ってから米国で公表された主な経済指標を分類したものですが、株式市場の反応がポジティブだったものと、ネガティブだったものが交互に現れています。

強い景気やインフレを示す経済指標の結果となれば、「6月の開始が見込まれているFRB(米連邦準備制度理事会)の利下げ開始が後ずれするのではないか?」という思惑が働いて株価が下落し、反対に、落ち着いた結果であれば株価が持ち直すといった具合で、米国株市場の値動きが上下に振れやすくなっていました。

今週も、週初の15日(月)に3月の米小売売上高が公表される予定です。

それでも株高は再開する?企業業績への期待が滲む動きも…

ただし、その米国株市場の主要株価指数(NYダウ、S&P500、ナスダック)の動きを見ると、一部では株価の再浮上を期待させる兆しもあり、指数どうしの間には、かなりの温度差が生じています。

図3 米NYダウ(日足)の多重移動平均線とMACDの動き(2024年4月12日時点)

先週の米主要株価3指数でいちばん弱かったのがダウ・ジョーンズ工業株平均株価(NYダウ)です。先週末のNYダウは前週末比で約920ドル(2.37%)下落しました。

上の図3では、前回のレポートでも紹介した「多重移動平均線」をチャート上に描いていますが、前週に下抜けた移動平均線の束へ戻る格好で先週の取引が始まったものの、その後は反落する展開となり、50日移動平均線や、下段のMACDも「0ドル」ラインを下抜けるなど、下方向への意識を強めています。

図4 米S&P500(日足)の多重移動平均線とMACDの動き(2024年4月12日時点)

続いてはS&P500種指数(S&P500)です。こちらは前週末比で81p(1.56%)安でした。

NYダウと同様に週間で下落しましたが、下落率はNYダウよりも小さく、50日移動平均線がまだサポートとして機能しています。下段のMACDも下向きではあるものの、「0p」ラインまでは下がっていません。

50日移動平均線から株価が反発し、多重移動平均線の束を上抜けトライできるかが、S&P500の今週の焦点になります。

図5 米ナスダック(日足)の多重移動平均線とMACDの動き(2024年4月12日時点)

そして、三つ目のナスダック総合指数(ナスダック)が、日本株を含めた株価上昇のカギを握ることになるかもしれません。

先週のナスダックもNYダウやS&P500と同様に、週間ベースで下落しましたが、前週末比で73p(0.45%)安と小さな下落にとどまっており、3指数の中で最もしっかりしていたと言えます。

さらに、11日(木)の取引では大きく株価が上昇し、この日のローソク足が多重移動平均線の束を上抜けたほか、終値ベースでの最高値を更新するなど、強い動きを見せる場面もありました。

このように、先週のナスダックの値動きを支えたのは、大手のIT・ハイテクおよび半導体関連企業などをはじめとする、グロース(成長)株の動きです。

チャートの数が多くなってしまうため今回のレポートで紹介はしませんが、いわゆる「マグニフィセント・セブン」に代表される銘柄(アルファベットやアップル、メタ・プラットフォームズ、アマゾン・ドット・コム、マイクロソフト、テスラ、エヌビディア)のうち、テスラ以外の銘柄の株価は週を通じて堅調さを保っていました。

アルファベットとアマゾンについては、高値を更新する場面もありました。

現在のマーケットでは、グロース企業に対する業績期待は高く、今年1月の時のように、再び株価の再上昇を支援する可能性がありそうです。

その企業業績という観点でいえば、米国では日本よりも一足早く決算シーズン入りします。

今週は、ゴールドマン・サックス・グループ(GS)やバンク・オブ・アメリカ(BAC)、モルガン・スタンレー(MS)などの大手金融機関をはじめ、ジョンソン・エンド・ジョンソン(JNJ)、プロクター・アンド・ギャンブル(PG)などの消費財関連、米ビッグテックの一角であるネットフリックス(NFLX)、そして半導体関連ではTSMC:タイワン・セミコンダクター・マニュファクチャリング(TSM)など、注目企業の決算が相次ぎます。

この中でも、18日(木)に発表されるTSMCの決算が株式市場の注目を集めると思われます。半導体需要の動向や業績見通し、先日の台湾地震の影響などのチェックポイントは多く、相場に方向感をもたらす可能性があります。

地政学リスクは折角の株高期待を打ち消してしまうのか?

その一方で、先週末あたりから中東情勢への警戒感が浮上してきているのが気がかりです。12日(金)の米国株市場が下落したのは、イスラエルに対するイランの報復が迫っているとの懸念が高まったことがきっかけとなりました。

地政学的情勢の緊迫化によって、景況感と金融政策の思惑を中心に動いていた、これまでの米国金利(債券価格)に新たな変動要因が加わることになるほか、原油価格や金価格の動向にも注視する必要が出てきました。

さらに、政治を含む地政学的な相場材料については、不安を先取りする動きはあっても、中期的な見通しを市場が事前に織り込むことが難しく、状況の変化に応じて動くことになるため、今週の株式市場は先週よりも不透明感を増しています。

実は、先週末12日(金)の日本株市場の取引が終了した時点では、先ほども見てきたように、米ナスダックの値動きなどから、「目先はグロース株を中心に意外と株価が上昇する展開」を想定していたのですが、きな臭くなってきた中東情勢を受けて、弱めのシナリオに再考した格好です。

仮に今週の株式市場が上昇したとしても、高値を更新できるほどの勢いが出るかは微妙であるほか、不透明感が強まる中では、ある程度株価が上昇したところで利益確定売りが出やすくなったり、株価上昇の賞味期限が短くなったりしてしまうことも考えられます。

したがって、今週は「市場のムードがいつ急変してもおかしくない」ぐらいの姿勢で取引に臨むのが良いのかもしれません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。